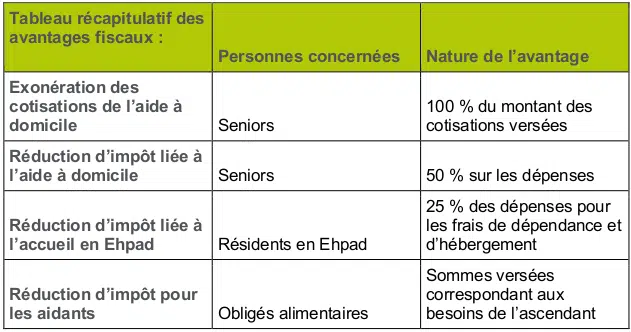

Avec le « Papy Boom » de ces dernières années, les pouvoirs publics ont décidé de mettre en place une série d’aides fiscales afin de réduire la dépendance de nos aînés et d’alléger les soins de leurs proches. Que les aînés soient à la maison ou en institution, il existe quatre types de mesures principales. Il y a ceux qui s’adressent à un groupe d’âge particulier, ceux qui sont axés sur le développement de l’aide à domicile et le soutien à la vie familiale, ceux qui visent à alléger la charge financière et, enfin, ceux qui concernent la charge financière des personnes âgées en institution.

Comment pouvons-nous nous retrouver avec toutes ces exonérations, allocations et avantages fiscaux possibles ? Ne paniquez pas !

A lire également : Frères et sœurs : responsabilité financière pour maison de retraite ?

Plan de l'article

Les mesures prises pour au bénéfice de l’âge

Baisse fiscale accordée aux retraités

Une baisse spécifique de 10 % est appliquée aux pensions perçues pendant le année pour déterminer le revenu brut global au moment de la déclaration de revenus, puisque les pensionnés ne bénéficient pas de la déduction forfaitaire pour frais professionnels.

Baisse supplémentaire pour conditions modestes

Si la personne est âgée de plus de 65 ans ou est invalide le 31 décembre de l’année d’imposition, elle peut déduire une baisse supplémentaire de son revenu (en plus de la baisse de 10 %). L’allocation peut être doublée si le conjoint ou le partenaire de PACS remplit également ces conditions d’âge ou d’invalidité.

A voir aussi : Défis et réussites de la retraite : stratégies d'adaptation à cette nouvelle phase de vie

Le montant de cette baisse dépend de la taille du revenu du particulier, il est donc important de se renseigner sur les limites en vigueur au moment de la déclaration. Toutefois, la baisse, le cas échéant, sera calculée automatiquement par l’administration fiscale sur la base de la date de naissance de la personne et de ses revenus.

Exemption de CSG, CRDS et TAS sur les pensions

La loi de 2015 sur le financement de la sécurité sociale a modifié la règles de responsabilité sur revenu de remplacement. Il s’agit maintenant du revenu fiscal de référence de l’année précédente qui est pris en compte. Ainsi, selon les différents plafonds établis par l’Administration fiscale pour l’année de déclaration, les retraités seront soit exemptés de CSG, CRDS et CASA, soit soumis à un taux CSG de 6,6% (soit un taux réduit de 3,8 % selon les seuils de revenu), et le CRDS et la CASA.

Exonération des impôts

Les exonérations d’impôt foncier, de taxe d’habitation et de redevances audiovisuelles sont réservées aux personnes ayant certaines exigences d’âge et disposant de ressources modestes. Quelles sont ces conditions ?

Cette exemption est accordée automatiquement sans mesures spéciales. * La taxe sur le logement peut être totalement exonérée et une remise de la contribution audiovisuelle publique accordée, si les personnes âgées de plus de 60 ans sont veuves ou veuves, ou si les personnes ont droit à l’allocation pour adultes handicapés ou à l’allocation supplémentaire (articles L 815-1 et L 815-24 de la Code de sécurité). Ils doivent aussi avoir modeste (vérifier sur le site fiscal le montant à ne pas dépasser pour que le revenu fiscal de référence soit considéré comme modeste) et occuper leur logement (seul ou avec conjoint, avec des personnes à charge ou titulaires de l’allocation supplémentaire…).

* L’impôt foncier peut également être exonéré ou bénéficier d’un remboursement si les personnes ont un revenu modeste (vérifier sur le site fiscal le montant à ne pas dépasser de sorte que le revenu de l’impôt de référence est considéré comme modeste) et occupent le logement en question (seul ou avec conjoint, avec des personnes à charge ou titulaires de l’allocation supplémentaire …).

Ces deux conditions sont remplies, la personne doit être âgée de plus de 65 ans et de moins de 75 ans au 1er janvier, de sorte qu’il aura droit à une remise automatique de 100 Euros de la taxe foncière relative à sa résidence principale. Si elle est âgée de plus de 75 ans ou titulaire de l’allocation pour adultes handicapés, l’exonération de son impôt foncier sera automatique.

Attention ! Cette exonération ne s’applique pas à la taxe sur l’enlèvement des déchets ménagers.

* Lorsqu’une personne a recours à un organisme de services personnels accrédité, elle doit bénéficier des notations réduit à 5,5% TVA .

Mesures pour soutenir la vie à la maison

Avantage fiscal dans les services à domicile

Tout contribuable peut bénéficier de cette réduction d’impôt à partir du moment où il emploie un salarié à domicile, ou fait appel à une entreprise, à un organisme accrédité ou à une association d’aide sociale sans but lucratif. Cette affaire peut également s’appliquer lorsqu’une personne emploie un salarié au domicile de l’un de ses ascendants.

La réduction d’impôt s’applique aux contribuables imposables, mais ne peut donner lieu à un remboursement financier. Il est également nécessaire de prêter attention aux fournisseurs qui annoncent leurs tarifs, y compris la réduction d’impôt.

Attention ! Toute aide reçue par la personne doit être déduite des montants déclarés sur la fiche fiscale (montant dépensé attesté par l’URSSAF). Une personne qui choisit de déduire de son impôt sur le revenu les frais d’emploi d’un employé au domicile de son ascendant ne pourra pas déduire une pension alimentaire s’il en paie une.

La liste des services à domicile bénéficiant d’un avantage fiscal conformément aux articles L 7231-1 et D 7231-1 du Code du travail est disponible sur le site legifrance.gouv.fr.

La déclaration d’emploi d’un employé à domicile est soumise à des plafonds, ainsi que certaines activités telles que les petits bricolages, l’assistance informatique et Internet à la maison, ou les petits travaux de jardinage. Vous pouvez trouver tous ces détails sur le site impot.gouv.fr.

Conformément à l’article L 241-10 du Code de la sécurité sociale, pour bénéficier d’une exemption, vous devez être âgé de 70 ans et plus, ou avoir un enfant handicapé à charge. Nous pouvons également en bénéficier si vous vivez seul, avez atteint l’âge de 60 ans et une tierce personne doit être utilisée pour les actes de la vie ordinaire. Le fait de détenir une carte d’invalidité de 80 %, de détenir l’élément d’indemnisation ou de remplir la condition de perte d’autonomie sont autant de conditions d’ exonération des cotisations patronales à l’assurance sociale et aux allocations familiales.

Elle peut être totale ou limitée, mais les cotisations à la retraite, à l’assurance-chômage, à l’assurance accidents du travail ou à la formation professionnelle restent dues. Pour cela, votre contact privilégié reste l’URSSAF qui pourra vous informer sur les documents à remplir.

Si nous utilisons le chèque d’emploi du service universel (CESU), la demande est adressée à la CNCESU (Centre national de traitement des chèques Service universel de l’emploi).

Crédit d’impôt pour l’aménagement résidentiel

Si vous équipez votre maison d’équipement spécialement conçu pour les personnes âgées ou handicapées, pour la santé, la sécurité ou l’accessibilité, vous pouvez alors bénéficier d’un crédit d’impôt. Le remplacement fait également partie des critères de crédit d’impôt.

Le crédit est calculé sur TTC prix de la main-d’œuvre et de l’équipement, avec facture à l’appui.

Cette mesure permet le remboursement si le crédit dépasse le montant dû des impôts.

Mesures concernant les aidants

Déduction du montant de l’obligation alimentaire

Si les enfants, petits-enfants paient une pension d’entretien, il permet une déduction fiscale, que l’ascendant vit ou non avec son descendant.

Si l’ascendant détient la carte d’invalidité à 80% et quel que soit son âge, le descendant peut alors déduire une pension alimentaire ou considérer l’ascendant comme une personne à charge de sa déclaration de revenus.

Réduction de la taxe sur le logement d’une résidence principale

Si vous séjournez votre ascendant âgé de plus de 70 ans à votre domicile principal et que le montant de son revenu fiscal de référence pour l’année précédente n’a pas dépassé une certaine limite d’impôt, dans ce cas, vous pouvez bénéficier d’une allocation fiable sur votre impôt sur le logement.

Déduction fiscale des prestations en nature liées à la prise en charge

hypothèse De même, si vous prenez soin d’une personne de plus de 75 ans, autre qu’un ascendant, qui ne reçoit pas de pension alimentaire et qui n’est pas comptabilisée en impôt, la personne peut déduire de son revenus. prestations en nature pour leur montant réel.

Mesures visant à alléger la charge financière liée à l’entrée dans les établissements

Réduction d’impôt pour les frais d’établissement pour une personne âgée à charge

Vous pouvez déduire de vos impôts les frais de dépendance et d’hébergement, c’est-à-dire le logement et la nourriture. Le taux applicable aux maisons de soins infirmiers est calculé en combinant trois types de taux : le taux d’hébergement, le taux de soins et le taux de dépendance. Ce taux comprend le salaire des assistants vivants et le coût des activités récréatives. C’est cette partie qui fera l’objet de déductions fiscales. Ces dépenses doivent être mentionnées dans la déclaration de revenus, après avoir pris soin de déduire les diverses aides auparavant.

Exonérations de taxes

Lorsque les gens avec modeste les revenus sont obligés de quitter leur logement primaire pour être logés comme maison de retraite, l’exonération de la taxe sur le logement est accordée à partir de l’année qui suit celle du logement. Toutefois, si la personne jouit d’une chambre individuelle, elle est assujettie à la taxe sur le logement, mais sous certaines conditions, elle peut également en être exemptée, par exemple si son droit de jouissance est limité, ou si les repas sont pris dans une salle commune… De plus, si personne ne réside dans sa résidence principale, il peut être exonéré en tout ou en partie de l’impôt foncier.

Afin d’être logé dans de bonnes conditions, il est important de prendre en compte toutes ces économies qui peuvent être réalisées. Cela permet d’améliorer l’environnement de vie de la personne dépendante, facilitant ainsi leur intégration et leur gestion par les proches.

Le choix d’une mutuelle pour les seniors

Toutes ces mesures prises par l’Etat français sont bonnes pour la vie quotidienne des seniors. Heureusement que la société sait leur rendre tout ce qu’ils lui ont donné ! Mais il n’y a rien d’étonnant à cela : c’est ce principe de solidarité qui fait l’une des spécificités de notre pays. Pourtant on a parfois un peu trop abusé de ce système, comme on le voit aujourd’hui en regardant le déficit de la Sécurité Sociale, ce système qui avait été mis en place pour aider tous les citoyens français dans la gestion de leurs problématiques de santé. Désormais ce système est forcé d’évoluer, vu la conjoncture du vingt-et-unième siècle.

Il faut donc que les plus anciens d’entre nous, dont tous les soins ne peuvent plus être pris en compte entièrement, souscrivent une assurance mutuelle seniors, qui puisse leur permettre d’être remboursés d’une plus grande part de leurs dépenses de santé. C’est très important, quand on atteint un âge où les problèmes de santé peuvent s’accumuler et où, en conséquence, les préoccupations augmentent, en toute logique. Avec une bonne mutuelle pour seniors, leur vie est donc plus simple, comme on le voit sur ce site, qui explique le choix possible parmi les mutuelles, et pour aller plus loin sur le sujet de l’assurance privée.

Ce qui est important, c’est que le poste budgétaire consacré à la santé ne soit pas trop élevé, pour les foyers français et en particulier pour ceux des plus âgés d’entre nous. Ce n’est qu’ainsi que l’on peut bénéficier d’un pouvoir d’achat plus important. En effet, en consacrant moins d’argent à la santé, on peut employer ce qui reste pour se divertir, aller au cinéma, partir en voyage là où l’on n’a jamais mis les pieds de sa vie, mais aussi offrir à ses petits-enfants de plus beaux cadeaux…